ABS年初降温 发行规模环比下降48% 银行配置需求或提升

- 创业

- 2025-02-08 17:36:05

- 26

财联社2月8日讯(编辑 杨斌)在经历去年末的火热后,ABS市场的发行与交易在年初降温。1月,ABS发行规模环比下降48%,交易量环比下降33.6%。ABS的供给在去年复苏,年末抢跑行情下,基金增持新券规模环比提升。机构预计,银行自营和银行理财在今年将对ABS需求侧形成支撑。

1月ABS发行规模大幅下降,信贷ABS发行规模降幅显著

财联社据Wind数据统计,以项目成立日计,2025年1月各类ABS共发行165单,合计1363.51亿元,环比下降48%。信贷ABS在1月只发行了27.30亿元,环比下降96%。从基础资产类型来看,去年崛起的银行/互联网消费贷款ABS在1月依然发行了164.90亿元,环比还有所增加,受季节扰动较小。

兴业研究指出,融资人年末出表融资诉求结束后,ABS季节性供给修复结束。在申报注册层面,2024年12月沪深交易所新增注册产品规模环比大幅减少。跨年项目储备仍需时间,ABS供给受季节扰动,1月ABS供给减少。

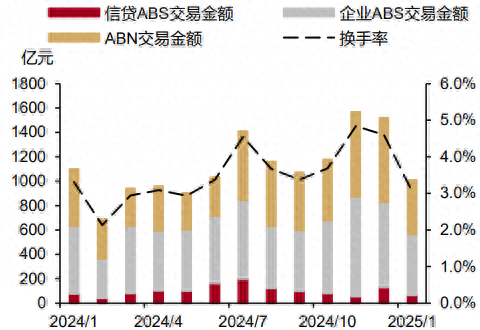

在发行量下降的同时,ABS二级市场的成交活跃度也在1月降温。根据招商证券固收首席张伟的统计,1月ABS月度交易量为 1009.43 亿元,较2024年12月的交易量1520.45亿元下降33.6%。1月ABS的月度换手率为3.1%,较12月的4.6%下降1.5个百分点。

图:ABS月度成交额与换手率

在去年末ABS供给放量的同时,ABS成交也十分火热,2024年最后两个月的成交额与换手率均为年内最高。

中金公司研究团队在分析近期基金持仓四季报时指出,供给提升、年末抢跑行情下,基金增持新券规模环比提升。2024年四季度ABS密集发行,收益率持续下行,基金增持当季新券57.8亿元,环比提升34%。年末出表类产品是增持的重要方向,以特定非金债权、不良贷款、地产供应链和应收账款为主。

ABS的投资者方面,招商固收的统计显示,信贷ABS中商业银行持仓最多,占比达到72%;企业ABS方面,信托机构和银行自营是上交所企业ABS的主要投资者,一般机构、信托机构是深交所企业ABS的主要投资者;ABN中非法人产品持仓最多,占比达 60%。

未来ABS的需求主要来自何方?

华泰证券固收团队认为,银行自营和银行理财对ABS需求侧有支撑。资本新规降低ABS资本占用,进一步提高银行配置高等级ABS意愿。理财方面,近两年非标萎缩难逆,债券品种利率化,通道类存款及存款手动加点取消、自律机制下调企业协定存款利率都导致理财更缺资产,机构欠配压力下银行理财或增配ABS。

收益率方面,1月受资金面等因素影响,债市短端调整明显,而中短期限ABS 到期收益率也多数回升,10年期ABS到期收益率延续下行。

根据招商固收的统计,1年、3年、5年和10年期AAA级资产支持证券的到期收益率分别为 1.88%、1.75%、1.90%和 1.99%,较2024年末分别变化12.5bp、4.9 bp、0.1bp 和-12.0bp。但由于调整幅度更小,1月ABS到期收益率与中短期票据的利差多数降至负数。

华泰证券固收研究团队分析,ABS流动性偏弱,存在流动性补偿,估值调整滞后于信用债。在市场调整时ABS品种溢价往往收窄,体现一定抗跌性。

当前,短期限ABS性价比较高。国金证券固收研究员许熙认为,消费金融ABS久期普遍较短,债项评级较高,存在一定收益率优势,对于短久期配置有较高性价比。

有话要说...